有価証券報告書に記載した事業の状況、経理の状況等に関する事項のうち、投資家の判断に重要な影響を及ぼす可能性があると考えられる主な事項を記載しています。ただし、将来の業績や財政状態に与えうるリスクや不確実性は、これらに限定されるものではありません。なお、文中の将来に関する事項は、有価証券報告書提出日(2024年5月24日)現在において当社グループが判断したものであります。

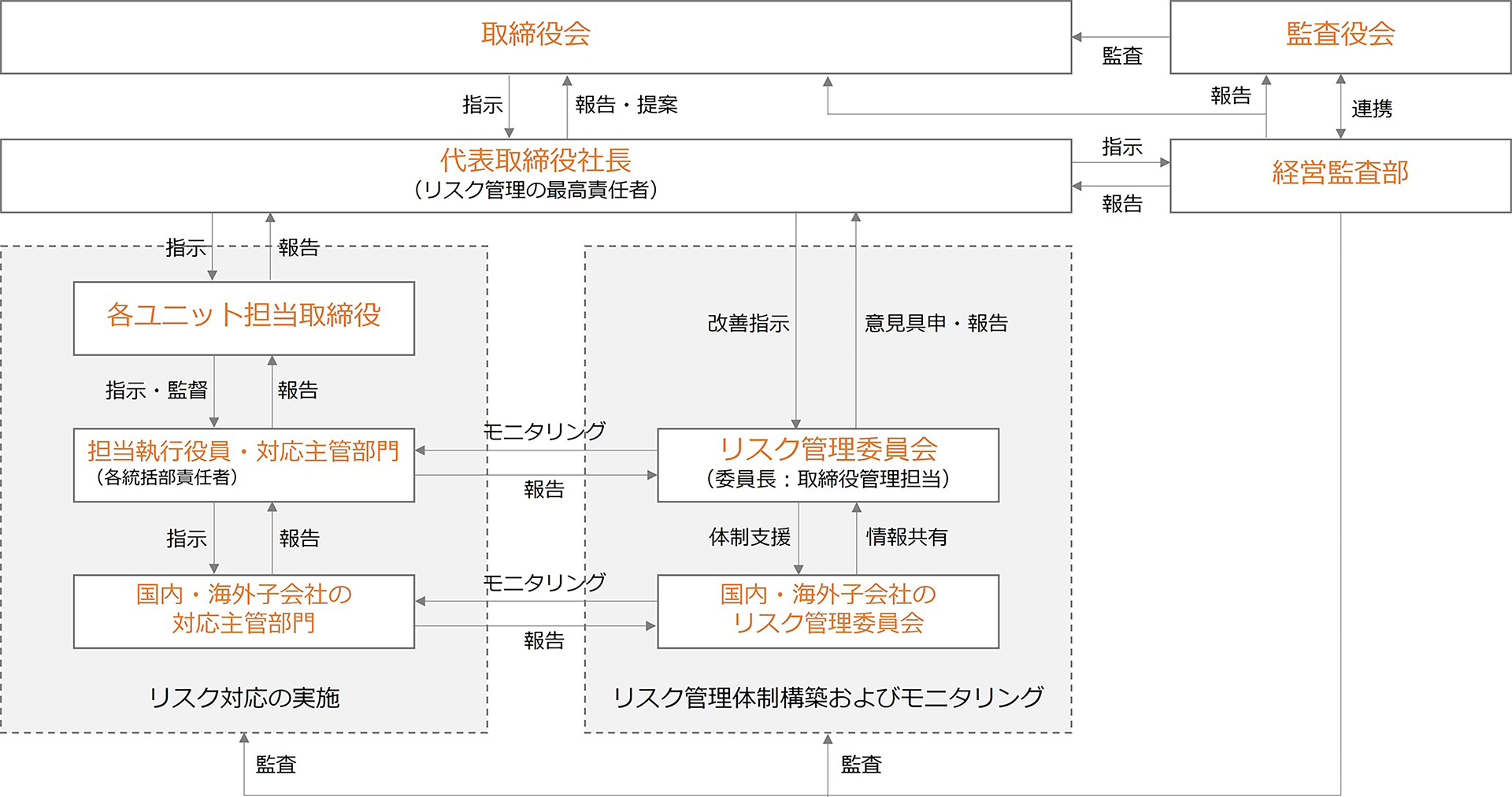

(1)リスクマネジメント推進体制

当社は、当社グループにおける損失の危険を管理する体制として、リスク管理の最高責任者を代表取締役社長、各ユニットの責任者を担当取締役、各ユニット配下の各統括部の責任者を担当執行役員としています。リスク管理の執行と監督の分離を行うことで、事業の継続と人命の安全を確保するための体制と環境の整備のさらなる強化を図っています。また、危機の未然防止および危機発生時の被害最小化を目的とした「経営危機管理規則」を策定し、リスクの減少および被害の低減に努めています。

具体的には、当社グループに与える影響の高いリスク項目を選定し、項目毎に対応する主管部門を定め、当該部門がリスク対策のPDCAサイクルを行い、担当執行役員がその実行を担い、担当取締役がその状況・効果をモニタリングすることで、当社グループ全体の損失の危険を管理することを通じ、ブランド価値の毀損防止はもとより、企業価値の向上にも努めていきます。

さらに、緊急かつ重大な損失の危険が発生した場合は、「経営危機管理規則」に基づき適切な情報伝達および意思決定を行い、被害を最小限に止めるなどの的確な対応を行います。

■リスク管理委員会の設置・活動概要

当社では、当社グループ全体のリスク管理運営状況の把握、リスク管理体制の持続的な見直し等リスク管理体制の維持向上を目的に、取締役管理担当を委員長とするリスク管理委員会を以下のとおり設置しています。リスク管理委員会では、リスク状況の分析、リスク回避のための継続的な活動並びに代表取締役社長への意見具申およびリスクマネジメント推進体制に関わる課題、対応策の審議を行います。また、重大インシデント等に対応するリスク対策についても、リスク管理委員会での議論を通じ、実効性の高い対策へ繋げています。

さらに、地震等の即時判断が必要なクライシスについては、別途、対策本部を設置し、迅速かつ的確な初期対応を行うとともに、事態の拡大防止と早期収束に対応します。

リスク管理委員会は年5回程度開催しており、年度初め(3月)に、昨年度の取組内容および本年度の取組方針について、取締役会へ報告しています。なお、国内外子会社においても株式会社OPAおよび海外現地法人については国別にリスク管理委員会が設置されており、その審議内容は当社のリスク管理委員会へ情報共有されています。

当社のリスク管理委員会の構成メンバーは以下の通りとなります。

・委員長:取締役管理担当

・委員 :A)経営危機管理規則に定めるリスク対応主管部門の所属長

B)リスク管理委員会を設置する子会社のリスク管理事務局責任者

C)委員長が指名する者

・事務局:法務部

(注)委員については、リスク管理体制の実効性向上を図るべく、当社グループに与える影響の高いリスク項目において、平常時のリスク予防とリスク発生時に事態を主体的に対応する部門の責任者、およびリスク管理委員会を設置する子会社のリスク管理事務局責任者を選定しています。

<リスクマネジメント推進体制図>

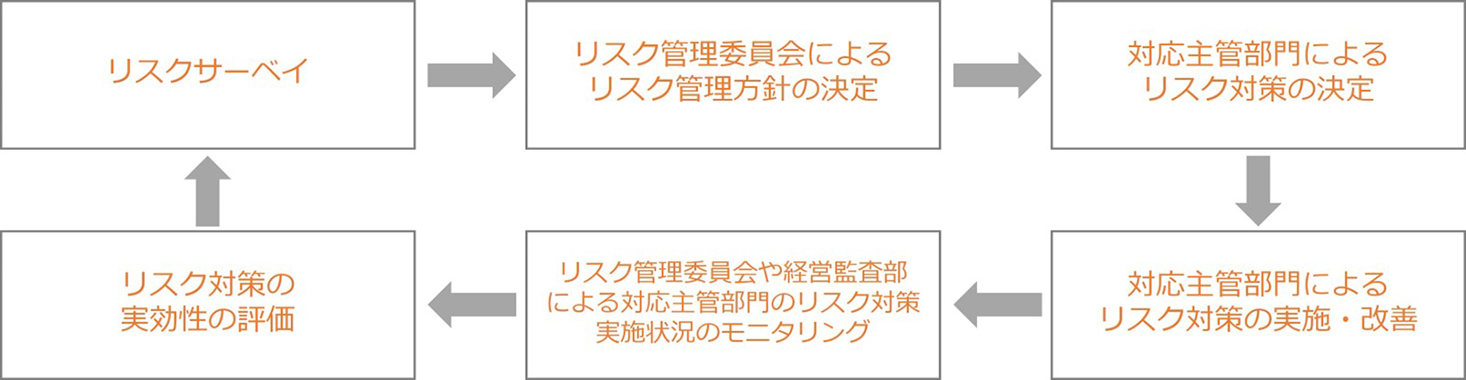

■リスクマネジメントプロセス

当社のリスク管理を行うにあたり、さまざまなリスクがある中で、効率的で効果的な管理を行うため、特に当社グループに影響を与えるリスク項目を特定し、そのリスク管理の体制をリスク管理委員会より代表取締役社長へ提言します。その後、各リスク項目の対応主管部門を選定し、当該部門がリスク対策の立案・実施と振り返りを担当執行役員と行うと共に、リスク管理委員会、担当取締役や経営監査部が執行機関の実施状況のモニタリングを行い、リスク対策の実効性を評価します。

なお、特定した各リスク項目における対応主管部門のリスク対策の検討・進捗状況については、リスクの性質毎に経営戦略リスク、コンプライアンスリスク、その他のリスクの3つに区分して管理します。経営戦略リスクに関しては、重要な政策・経営課題について議論、意見交換を行う経営戦略諮問委員会において、テーマ毎に考え方や取り組みの方向性を検討する際に留意するとともに、その区分に応じて担当執行役員を定め、当該執行役員より四半期毎にリスク対策の進捗状況を取締役会に報告します。

コンプライアンスリスクはコンプライアンス委員会にて、その他のリスクはリスク管理委員会にて同様に報告され、必要に応じリスク対策の内容・進捗について議論を行います。各リスク項目のリスク対策は、最終的に全てリスク管理委員会にて集約し管理します。

リスク対策の実施については、リスク対応主管部門より社内承認を経て、決定し実行します。

<リスクマネジメントプロセス図>

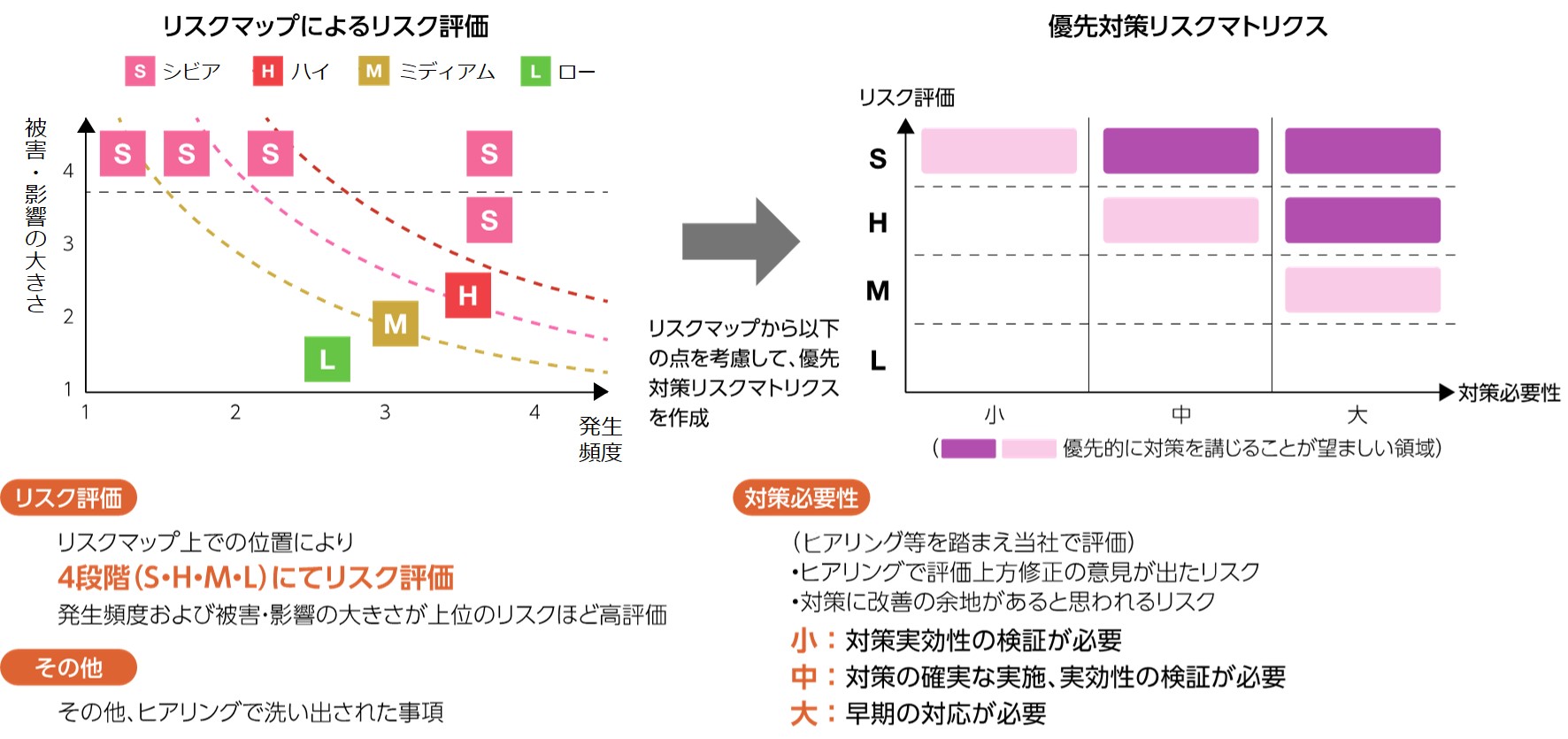

■リスクの特定

リスクの特定については、その性質により、当社グループに影響を与えるリスクを絞り込みます。特定の方法については次の通りです。

・リスクの洗い出し

取締役、監査役、執行役員、従業員に対しリスクサーベイ(アンケート・ヒアリング)を実施し、定量的かつ定性的評価を実施。

・リスクマップによるリスク評価と特定

リスクサーベイの結果から、リスクの発生頻度と被害・影響の大きさを軸にリスクマップを作成。リスクを評価し、対策を行うべきリスクを特定。

・優先対策リスクマトリクスによる対策優先度の設定

特定されたリスクに対する既存の対策状況を踏まえ、対策の必要性を基に優先対策リスクマトリクスを作成し、優先対策すべきリスクを特定。

上記について、従来当社ではリスクサーベイを通じリスクを具体的に特定し、当該リスクへの対策を行っています。2021年度にリスク状況の見直しとして改めてリスクサーベイを実施し、その結果91項目のリスクを特定・更新し、現在はそのリスク対策を行っています。なお、リスクサーベイの実施頻度は、中長期の経営計画に反映させることを目的に、数年単位での事業変化を踏まえ定期的に実施する予定としています。また、刻々と変化する事業環境に対応するため、リスクサーベイを実施しない年度においても1年に1度、定期的にリスク管理委員会においてリスク項目・リスク評価の見直しを行う体制とし、また随時インシデントの発生など環境変化に合わせ優先対策すべきリスクを更新しています。

(2)事業等のリスク

当社は、国内・海外における最新の事業環境を踏まえ、当社グループの事業活動に影響を与える可能性があり、かつ全社的に管理すべきリスクを洗い出しています。リスクマップによるリスク評価および優先対策リスクマトリクスによって特定したリスク項目の内、リスク評価および対策必要性のいずれもが高いリスク項目を、リスク管理委員会における検討を経て、以下の通り分類しています。

| 分類 | リスク項目 | リスク評価 | 対策必要性 |

|---|---|---|---|

| 事業戦略リスク | ①事業環境の変化に関するリスク | S | 大 |

| ②不動産開発および投資に関するリスク | S | 大 | |

| ③人材の確保と育成に関するリスク | S | 大 | |

| ④ガバナンスに関するリスク | H | 大 | |

| 財務関連リスク | ⑤減損リスク | S | 大 |

| ⑥資金調達・金利変動・為替変動に関するリスク | S | 中 | |

| オペレーションリスク | ⑦自然災害・事故・テロの発生に関するリスク | H | 大 |

| ⑧戦争・内乱・クーデターの発生に関するリスク | S | 中 | |

| ⑨感染症拡大に関するリスク | S | 中 | |

| ⑩情報セキュリティに関するリスク | H | 大 |

<事業戦略リスク>

①事業環境の変化に関するリスク

| リスク評価 | S | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

(国内・海外における事業環境) (テナント企業における動向) (サステナビリティ課題への対応) |

||

| 対策 |

(国内・海外における事業環境) (テナント企業における動向) (サステナビリティ課題への対応) |

||

②不動産開発および投資に関するリスク

| リスク評価 | S | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

当社グループでは、市場調査、用地選定、用地確保に向けた地権者との交渉から法的手続き、モールや複合施設の建設、テナント募集を経て開店に至るため、モールや複合施設等の不動産開発にかかる期間が長期にわたり、かつ投資が多額となるため、投資回収までは一定の期間を要します。天候不順、自然災害、開発地域の環境汚染、許認可の取得遅延、地域住民との調整等により、開発スケジュールに遅延が生じた場合、また、不動産価格や建築コストの上昇により不動産の取得および賃借にかかるコストが増加した場合には、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループでは、将来の新規開発物件やリニューアル物件におけるスケジュール遅延を防止するため、各部門間で連携しながら進捗管理を実施するとともに、国内外の新規出店およびリニューアル等の投資採算計画に関する責任部門を明確にし、収益・コスト面で最適なプランの策定やコスト圧縮策の検討を行っています。こうした厳格な投資採算基準による運用のもと、損益計画の妥当性および投資回収の実現性を取締役会、経営会議で審議した上で、事業を推進する体制を整えています。モール築年数の経過に伴う修繕コスト増加に対しては、一定年数を経過したモールを中心に修繕ルールを定め、安全・安心を最優先に計画的に対応しています。 |

||

③人材の確保と育成に関するリスク

| リスク評価 | S | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

当社グループは、国内事業および成長ドライバーである中国・アセアンにおける海外事業の事業拠点拡大と収益力強化に向けた基盤づくりを推し進めており、グローバルな視点で高いマネジメント能力やリーダーシップを発揮できる人材の確保・育成が必要となります。 |

||

| 対策 |

当社グループでは、人材こそが持続的成長を実現していくための最も重要な経営資源であるという考えのもと、多様な人材が健康で能力を発揮し続けられる企業をめざし、人的資源への投資により成長戦略を推進しています。 |

||

④ガバナンスに関するリスク

| リスク評価 | H | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

(当社グループにおけるガバナンス) (イオン株式会社および同社の関係会社との取引におけるガバナンス) |

||

| 対策 |

(当社グループにおけるガバナンス) (イオン株式会社および同社の関係会社との取引におけるガバナンス) |

||

<財務関連リスク>

⑤減損リスク

| リスク評価 | S | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

当社グループが保有する事業用固定資産については、経営環境の著しい悪化、テナント退店による空床の拡大等により各モールの営業損益の赤字が続いた場合や、保有する土地の市場価格が著しく下落した場合、または金利変動等により割引率が上昇した場合等において、減損損失が発生することにより、当社グループの経営成績および財政状態、信用力に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループは、想定されるリスクシナリオを把握・分析したうえで、収益・コスト面で最適なプランを策定しており、一定額以上の投資案件については、損益計画の妥当性および投資回収の実現性を取締役会、経営会議で審議し、投資採算計画の精度向上に努めています。 |

||

⑥資金調達・金利変動・為替変動に関するリスク

| リスク評価 | S | 対策必要性 | 中 |

|---|---|---|---|

| リスクシナリオ |

当社グループは、成長戦略に基づくモール開発にかかる資金を、主に金融機関からの借入や社債発行、リース活用、増資等により調達しており、金融市場の混乱や当社グループの事業見通しの悪化、信用力の低下等の要因により、当社グループの望む条件にて適時に資金調達が実施できない可能性があります。なお、市場金利が上昇した場合には、モール開発にかかる資金および借り換え時における資金調達コストの増加、リース活用時における物件オーナーへの支払賃料の上昇等により、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループは、原則、固定金利による資金調達を実施しており、為替変動リスクの一部については為替予約および通貨スワップによるヘッジを実施しています。また、資金調達(借入)先および資金調達手段の多様化を進めつつ、有利子負債残高のコントロール等による信用格付の維持・向上に努め、必要な資金調達枠を確保するとともに、調達環境が急変した状況においても必要な運転資金を即時に調達できるようにコミットメントラインを設定しています。 |

||

<オペレーションリスク>

⑦自然災害・事故・テロの発生に関するリスク

| リスク評価 | H | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

当社グループは、国内外で事業を展開していることから、出店する国・エリアにおいて、大規模地震、台風、集中豪雨等の自然災害や、火災・停電等の人為的な事故、あるいは人命を危機にさらす暴動・テロ等の発生により、当社グループが管理・運営するモールに毀損、焼失、劣化等の甚大な被害が生じ、休業を余儀なくされた場合、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループでは、自然災害や疫病・事故等に対応する「経営危機管理規則」および経営危機関連諸規定の整備・周知徹底、大規模地震やテロ活動を想定した対策訓練を警察・消防等の行政機関と連携して実施、有事の際に損害を最小限に抑えるためのリスク対応体制の整備・強化を継続的に実施しています。 |

||

⑧戦争・内乱・クーデターの発生に関するリスク

| リスク評価 | S | 対策必要性 | 中 |

|---|---|---|---|

| リスクシナリオ |

当社グループは、国内外で事業を展開していることから、出店する国・エリアにおける戦争・内乱・クーデター等が発生すると、当社グループが管理・運営するモールに毀損、焼失、劣化等の甚大な被害が生じる可能性があります。その場合、長期間にわたるモールの休業、国内外におけるテナント撤退に伴う空床拡大、被害を受けたモール再建にかかるコスト等が発生することにより、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループでは、特に海外での事業展開にあたっては、出店国・エリアの政府や現地企業等との提携により事業を推進することが多く、相手先との緊密なコミュニケーションを通じた情報収集に努めています。 |

||

⑨感染症拡大に関するリスク

| リスク評価 | S | 対策必要性 | 中 |

|---|---|---|---|

| リスクシナリオ |

当社グループは、国内外でモール事業を展開しており、出店国・エリアにおいて大規模かつ深刻な感染症が流行した場合、各国政府や自治体によるロックダウン(都市封鎖)や活動自粛要請等により外出機会が減少し、お客さまの価値観や消費行動が変容する可能性があります。また、当社グループが管理・運営するモールにおいて、臨時休業や営業時間の短縮、出店計画の変更を余儀なくされる等、当社グループの経営成績および財政状態に影響を及ぼす可能性があります。 |

||

| 対策 |

当社グループでは、2020年より発生した新型コロナウイルス感染症の世界的な大流行による感染爆発(パンデミック)に対し、お客さま、テナントおよび当社従業員の健康と生活を守り、お客さまとともに地域社会の安全・安心な生活を守ることを目的とし制定したイオンの防疫対策等の基準「イオン新型コロナウイルス防疫プロトコル」に基づき、モールの館内環境やオペレーション体制の改善を進めました。この経験から学んだ接触感染や飛沫感染等の感染経路別の対策方法や、必要となる資機材、感染症ごとの特性等をあらかじめ整理し、新たな感染症の発生やパンデミックに備えた情報収集を進めることで、有効な防疫対策を講じた上で事業が継続できる体制の構築に努めています。 |

||

⑩情報セキュリティに関するリスク

| リスク評価 | H | 対策必要性 | 大 |

|---|---|---|---|

| リスクシナリオ |

当社グループでは、DX(デジタル・トランスフォーメーション)の推進等、事業活動における情報システムの重要性は非常に高まっており、大規模な自然災害等によりデータセンターが被災し情報システムに障害が生じた場合、事業活動の継続に支障をきたす可能性があります。 |

||

| 対策 |

情報システムの停止リスクに対しては、主に稼働しているデータセンターに加え、遠隔地にバックアップのデータセンターを待機稼働しています。メインのデータセンターに障害が発生した場合も復旧可能な体制を整備しており、当社グループで運用中のBCPを更に強化し、大規模な自然災害等による当社グループの事業への影響の極小化を図っています。 |

||

(注)Endpoint Detection and Responseの略称で、ウイルス対策ソフトウェアや、エンドポイント(PC、スマートフォン、IoT機器など)向けセキュリティ・ツールが検知できないサイバー攻撃から、企業や組織内のユーザー、各種の端末やデバイス、データに代表される重要な資産を自動的に保護するセキュリティソリューション。